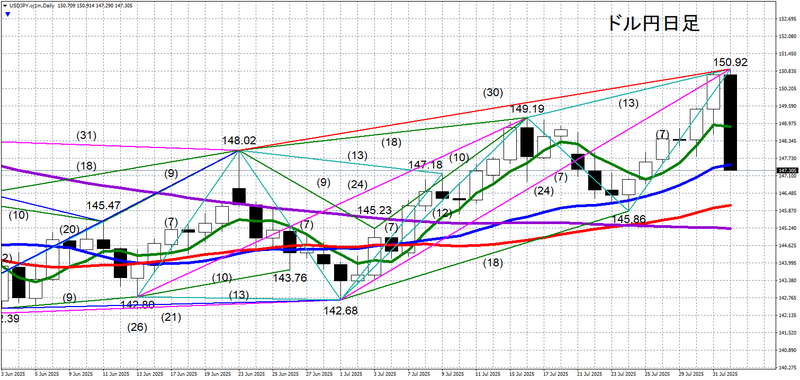

ドル円 高値150.92円は上値ブレイクポイント

アクティベート時間分析レポート

https://real-int.jp/articles/845/

レジスタンスとサポートの意味

上値ポイント(レジスタンス)は、同水準をブレイクしないかぎり下降する可能性が高い一方で、同水準をブレイクする場合、続騰する可能性が高まることを意味します。

下値ポイント(サポート)は、同水準をブレイクしないかぎり上昇する可能性が高い一方で、同水準をブレイクする場合、続落する可能性が高まることを意味します。

反転する際の条件

反転上昇する際の条件として、前日の高値をブレイクすること、

反落する際の条件として、前日の安値をブレイクすることを前提条件とすることで、無理なエントリーを防ぐことが出来、時間を味方に付けたトレードがより安全に行いやすくなります。

ドル円 日足時間分析

8月1日のNY市場終値時点での判断です。

1)8月1日(高値150.92円)は

7月24日(安値145.86円)から7日目となっているが、

この時間は、7月16日(高値149.19円)から

7月24日まで要した7日と同一(対等時間)であること、

そして、7月1日(安値142.68円)から24日目(基本数値「26」の近似値)であること、

さらに、6月23日(高値148.02円)から30日目となっているが、

この時間は、5月12日(高値148.65円)から

6月23日まで要した31日と1日違いの対等時間となっていることなどから、

8月1日は時間の節目候補日と判断できる。

そして、前日の安値をブレイクしており、反落の流れに変化している。

したがって、高値150.92円は上値ブレイクポイント(レジスタンス)と読む。

すなわち、高値150.92円をブレイクすると続騰しやすくなる一方で、

同水準をブレイクしないかぎり、反落の流れ継続と判断する。

2)7月24日(安値145.86円)は

7月16日(高値149.19円)から7日目、

7月1日(安値142.68円)から18日目となったが、

これらの時間は、それぞれ、6月23日(高値148.02円)から7月1日まで要した7日、

6月23日から7月16日まで要した18日に呼応し、

時間の平行四辺形を形成している。

したがって、7月24日は時間の節目と判断でき、

安値145.86円は下値ブレイクポイント(サポート)と読む。

3)7月16日(高値149.19円)は

6月23日(高値148.02円)から18日目(基本数値「17」の近似値)となったが、

この時間は、5月29日(高値146.29円)から

6月23日まで要した18日と同一(対等時間)、

そして、6月13日(安値142.80円)から24日目(基本数値「26」の近似値)となり

時間の節目候補日となったが、

前日の安値をブレイクしたことで一旦反落した。

4)7月1日(安値142.68円)は

6月3日(安値142.39円)から21日目(基本数値)、

5月27日(安値142.11円)から26日目(基本数値)となり

時間の節目候補日となったが、

翌日、前日の高値をブレイクしたことで反騰の流れに変化した。

安値142.68円は下値ブレイクポイント(サポート)と読む。

8月2日にマーフィーの実践トレードコーチング掲示板に掲載した相場分析の一部を掲載しています。

マーフィーの実践トレードコーチングでは、ドル円、ユーロドル、豪ドルドル、ポンドドル、ユーロ円、豪ドル円、ポンド円、NYダウ、日経225のアクティベート時間分析について解説しています。マイナー通貨ペアや一部商品相場(金、原油)については、動画解説内で解説しています。